現代社会において、クレジットカードは買い物やサービスの利用において、非常に便利なツールとなっています。特に、オンラインショッピングや旅行の予約など、さまざまな場面でクレジットカードの利用が求められます。しかし、大学生の中には、「収入がないからクレジットカードを持つことは難しい」と感じている人も多いのではないでしょうか。しかし、実は収入がない大学生でもクレジットカードを持つことは可能です。この記事では、大学生がクレジットカードの審査を通過するための詳細なガイドを提供します。

目次

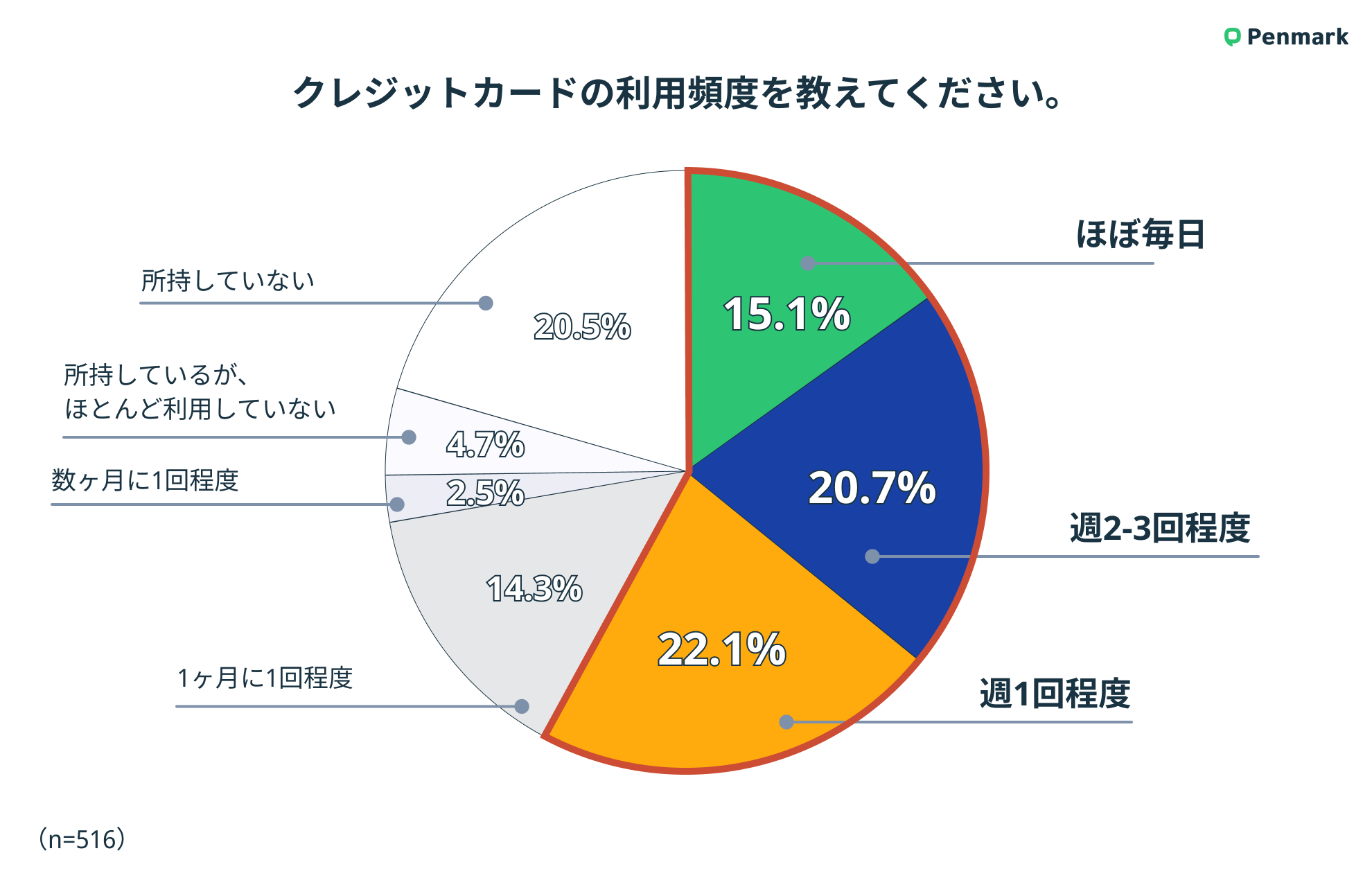

約500人の大学生に聞いた!大学生のクレジットカード利用頻度

ところで、大学生のクレジットカードの利用頻度はどの程度なのでしょうか。ここではペンマークが約500人の大学生に聞いた調査結果を公開します。

上記のグラフから、多くの大学生が月に1回以上クレジットカードを使っていることがわかります。また、約60%の学生が週に1回以上クレジットカードを使っていることがわかります。大学生になると、ネットショッピングやホテル・レンタカーを利用する機会が増えます。クレジットカードを所有することで、スムーズに買い物や予約ができることがこの調査結果の背景として考えられます。

収入がなくてもクレジットカードは作れるの?

クレジットカードの基本

クレジットカードは、購入した商品やサービスの代金を後で支払うことができる便利なツールです。これにより、一時的な現金不足を補うことができ、またポイントを貯めることでさらなるメリットを享受することも可能です。しかし、クレジットカードを持つためには、審査を通過する必要があります。審査では、申し込み者の信用情報や収入などが確認され、これらの情報に基づいてクレジットカード会社は申し込み者に対するリスクを評価します。

大学生でもクレジットカードは持てる

収入がないとクレジットカードを持つことができないと思われがちですが、実は大学生でもクレジットカードを持つことは可能です。多くのクレジットカード会社は、学生向けのクレジットカードを提供しており、審査基準も学生に合わせて設定されています。これにより、定職に就いていない大学生でも、クレジットカードを持つことが可能となっています。

審査通過のポイント

大学生がクレジットカードの審査を通過するためには、以下のポイントを押さえておくと良いでしょう。

- 学生証の提出: 学生であることを証明するために、学生証の提出が必要です。これにより、学生向けのクレジットカードを申し込むことができます。

- 信用情報の確認: 過去の借入れや延滞情報などが確認されます。信用情報が良好であることが審査通過に有利です。また、過去にクレジットカードの利用で問題がなかったことも、審査にプラスとなります。

- 定期的な収入: アルバイトなどで定期的な収入があると、審査通過に有利です。収入がない場合でも、親からの仕送りや奨学金などが定期的に入っていることを証明することで、審査通過の可能性は高まります。

収入欄に書くこと

クレジットカードの申し込みを考えている学生の皆さん、特に無収入の方々へ。クレジットカードの審査は、一見すると難しく見えるかもしれません。しかし、適切な情報を提供することで、審査を通過する可能性は十分にあります。ここでは、無収入の学生がクレジットカードの審査欄に何を書けばいいかについて詳しく説明します。

個人情報の正確な記入

まず最初に、全ての個人情報を正確に記入することが重要です。これには、名前、住所、電話番号、生年月日などが含まれます。これらの情報は、クレジットカード会社があなたの身元を確認するために必要です。

学生であることの明記

次に、あなたが学生であることを明記することが重要です。多くのクレジットカード会社は、学生向けの特別なカードを提供しています。これらのカードは、審査基準が一般のカードよりも緩やかであることが多いです。

収入情報の記入

無収入の学生であっても、収入欄を空白にするのではなく、あなたの状況を正確に反映する情報を提供することが重要です。例えば、奨学金やアルバイトの収入がある場合はそれを記入します。無収入である場合は、その旨を明記し、生活費は親や奨学金で賄っているといった情報を提供します。

信用情報の記入

信用情報欄では、過去の借入れや延滞、未払いがないことを明記します。これは、あなたが信用できる借り手であることをクレジットカード会社に示すために重要です。

おすすめのクレジットカード【8選】

以下に、大学生におすすめのクレジットカードを8つ紹介します。これらのクレジットカードは、学生向けの特典やサービスが充実しており、審査も比較的通過しやすいものを選んでいます。

クレジットカードの申し込みは、個人情報を必要とします。オンラインや対面で申し込みを提出した後、承認は即時になるか、後日郵送で受け取ることがあります。

承認の可能性を最大化するためには、自分のクレジットプロファイルに適したカードに申し込むとよいでしょう。

以下では、学生向けのクレジットカードを7つ比較して紹介します。それぞれの特徴とメリット、審査基準、年会費、ポイント還元率、付帯保険について詳しく見ていきましょう。

| カード名 | リクルートカード | ビュー・スイカカード | ゴールドポイントカード・プラス | イオンカードセレクト | 楽天カードアカデミー | VIASOカード | ファミマTカード |

|---|---|---|---|---|---|---|---|

| デザイン |  |

|

|

|

|

|

|

| 年会費 | 無料 | 本人会員 524円(税込) | 無料 | 無料 | 無料 | 無料 | 無料 |

| 還元率 | 1.2~4.2% | 0.5%~3.5% | 1%~11% | 0.5%~1.33% | 1.0%~ | 0.5%~ | 0.5~2% |

| おすすめポイント |

|

「L-Mall」という会員限定のショッピングモールサイトを経由することで、最大25倍のポイントが獲得できます。 | ヨドバシカメラでよく買い物をする人はとてもお得にポイントを貯められる |

|

|

|

ファミリーマートでの購入時にTポイントがどんどん貯まる |

| 申込対象 | 18歳以上の方(高校生の方は除く) | 日本国内にお住まいで、電話連絡のとれる満18歳以上の方。(高校生の方は除く) | 日本国内にお住まいの満18歳以上の方で、電話連絡の取れる方(高校生の方は除く) | 18歳以上で電話連絡可能な方 | 18歳以上の方(高校生の方は除く)ただし5年制一貫高校に在籍の方はお申し込み可能 | 18歳以上の方(高校生の方は除く) | 18歳以上でご連絡が可能な方(高校生の方は、卒業年度の1月から) |

| 詳細 | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

リクルートカードの特徴とメリット

リクルートカードは、その名の通り、リクルートが提供するクレジットカードです。その特徴とメリットを詳しく見ていきましょう。

年会費

リクルートカードの年会費は無料です。これは、多くのクレジットカードが年会費を取る中で、大きなメリットと言えます。また、家族カードも無料で発行可能で、家族全員でポイントを貯めることができます。

ポイント還元率

リクルートカードの基本の還元率は1.2%です。これは、一般的なクレジットカードの還元率0.5%~1%を上回る高還元率となっています。また、リクルートが運営するサービス、例えばHOT PEPPERやじゃらんなどでの利用時には還元率がさらにアップします。さらに、au PAY・d払いと連携させることで、最大2.2%のポイント還元が可能になります。

付帯保険

リクルートカードには、海外旅行保険やショッピング保険が付帯しています。海外旅行保険は最大2,000万円、国内旅行保険は最大1,000万円の保障があります。また、ショッピング保険は、カードで購入した商品の破損や盗難に対して年間200万円までの保障があります。

リクルートカードのおすすめポイント

- 年会費が無料

- 基本のポイント還元率が高い

- ショッピング保険も付いているので日常から安心

ビュー・スイカカードの特徴とメリット

ビュー・スイカカードは、学生にとって非常に魅力的なクレジットカードです。その最大の特徴は、学生でも審査に通りやすいという点です。

また、9月30日までとてもお得な入会キャンペーンが開催されています。大学生(20歳以下)の皆さんは最大1万円相当のポイントをプレゼントしてもらえます。

年会費

ビュー・スイカカードの年会費は524円(税込)となっています。「無料じゃないの!?」と思われる方がいるかもしれませんが、ビュー・スイカカードはSuica付きで、さらにSuicaのオートチャージ機能がついているため、残高を気にすることなく快適に移動することが可能です。この大きなメリットを考えると、非常にコスパの良いカードといえるでしょう。

ポイント還元率

ビュー・スイカカードのポイントはJR沿線の駅ビルでの買い物で100円(税抜)につき1ポイント、さらに毎日の電車利用や定期券の購入でもポイントをお得にためることができます。JR沿線をよく利用する方にはとてもおすすめできるカードとなっています。

付帯保険

ビュー・スイカカードには国内・海外の旅行傷害保険に加え、不正利用などに対する補償が付帯保険としてあります。ビュー・スイカカードを紛失しても、クレジットカードの補償はもちろん、定期券部分やSuicaへのチャージ残額まで補償してくれます。

ビュー・スイカカードのおすすめポイント

- Suica機能付きなので、使い勝手が非常に良い

- JR沿線をよく利用する方はポイントがお得にたまる

- Suica部分の補償までしてくれるため安心

ゴールドポイントカード・プラスの特徴とメリット

ゴールドポイントカード・プラスは、ヨドバシカメラのポイントカードにクレジット機能を搭載したカードです。

ヨドバシカメラでよく買い物をする人にとっては、うってつけのカードとなっています。

ポイント還元率

ゴールドポイントカード・プラスのポイント還元率は、ヨドバシグループでの買い物で11%ポイント還元、ヨドバシグループ以外のお店でも1%還元と、非常に高いものとなっています。また、ヨドバシ・ドット・コムで本を買うといつでも10%のポイントを還元してもらえます。

付帯保険

ヨドバシグループでゴールドポイントカード・プラスを使って買った商品は、破損・盗難・水没を安心補償してくれます。また、ゴールドポイントをカードの紛失や盗難に伴い不正利用された場合は、10万ポイントまで補償してもらえます。

ゴールドポイントカード・プラスのおすすめポイント

- 年会費が無料&ETCカードを追加することができる

- ヨドバシカメラでよく買い物をする人はとてもお得にポイントを貯められる

- ヨドバシ.comでの購入でも、ポイントがお得に貯まる

イオンカードセレクトの特徴とメリット

イオンカードは、イオングループが発行するクレジットカードで、特に学生に人気があります。その理由は、年会費が無料であること、ポイント還元率が高いこと、そして付帯保険が充実していることにあります。

年会費

イオンカードセレクトの年会費は無料で、家族カードやETCカードも無料で作成可能です。これは、他のクレジットカードと比較しても非常に優れた条件であり、年会費の負担を気にせずにカードを利用することができます。

ポイント還元率

イオンカードセレクトの最大の特徴は、そのポイント還元率です。イオン系列店での買い物では、カードショッピング利用200(税込)につきWAONポイントが2ポイント貯まります。この特典を最大限に活用することで、日常のショッピングから旅行まで、様々なシーンで高いポイント還元を享受することが可能です。

付帯保険

イオンカードセレクトは、ショッピングセーフティ保険として、イオンカードで購入した一品5,000円(税込)以上の商品を購入日から180日間商品を補償してくれます。

また、カード盗難補償として、万一、紛失・盗難によりイオンカードが不正使用されても、クレジットによる損害額が補填されます。

イオンカードセレクトのおすすめポイント

- 年会費が無料(家族カードやETCカードも無料)

- 電子マネーWAONへのオートチャージでもポイントが貯まる

- ショッピングセーフティ保険など付帯保険が手厚い

楽天カードの特徴とメリット

楽天カードは年会費が無料であり、特に楽天市場を多く使う方にはうってつけのカードです。年会費・ポイント還元率・付帯保険のどれをとってもバランスがよく、社会人以降も一生使うことができるカードです。

年会費

楽天カードの一番の特徴は、年会費が無料であることです。これは、他のクレジットカードと比較しても非常に魅力的な条件です。年会費が無料なので、カードを持つだけでなく、積極的に利用することでさらなるメリットを享受することが可能です。

ポイント還元率

楽天カードのもう一つの大きな特徴は、その高いポイント還元率です。楽天市場でのお買い物はもちろん、楽天以外のお店でも1%のポイントが還元されます。さらに、楽天市場でのお買い物ではポイント還元率に上限はなく、多くのポイントが付与されます。これは、他のクレジットカードと比較しても非常に高い還元率です。また、楽天カードを利用することで、楽天スーパーポイントが貯まり、これを楽天市場でのお買い物や、各種サービスの利用料金の支払いに利用することができます。

付帯保険

楽天カードには、海外旅行保険が自動的に付帯されています。この保険は、海外に旅行する際に発生する可能性のある様々なリスクをカバーしてくれます。具体的には、海外での怪我や病気などに対する補償が含まれています。また、この保険はカードを利用して旅行費用を支払う必要はなく、カードを持っているだけで自動的に適用されます。これは、他のクレジットカードと比較しても非常に便利な特徴です。

以上、楽天カードの特徴とメリットについて詳しく見てきました。年会費無料、高いポイント還元率、便利な付帯保険と、楽天カードは多くのメリットを持つクレジットカードです。これらの特徴を活かして、日々の生活をより便利でお得にしましょう。

楽天カードのおすすめポイント

- 年会費が無料

- 楽天市場でのポイント還元率が高い

- 楽天以外のサービスでもポイント還元を受けられる

VIASOカードの特徴とメリット

VIASOカードは三菱UFJカードの一つで、多くのユーザーが評価していいるカードです。ここでは、VIASOカードの年会費、ポイント還元率、付帯保険について詳しく解説します。

年会費

VIASOカードの大きな魅力の一つは、その年会費の無料性です。多くのクレジットカードでは年会費が発生しますが、VIASOカードは条件なしでずっと年会費無料となっています。これは、カードを持つだけでなく、実際に利用することで得られるメリットを最大限に活用したいと考えるユーザーにとって、非常に大きな利点となります。

ポイント還元率

次に、ポイント還元率についてです。VIASOカードでは、ショッピングご利用代金1,000円で5ポイントがたまり、たまったポイントは1ポイント1円で自動的にキャッシュバックされます。これは、面倒な手続きをせずにポイントを自動でキャッシュバックするという、非常に便利なシステムです。また、携帯電話やインターネット、ETCのご利用でポイントが2倍になるなど、さまざまなシーンでポイントが賢くお得にたまる仕組みがあります。

付帯保険

最後に、付帯保険についてです。VIASOカードは、海外旅行傷害保険を付帯しています。これは、海外旅行中のケガや病気の治療費から、携行品の破損・盗難、ホテルの設備を壊してしまったときなどの賠償責任まで幅広く補償します。また、カードで購入した商品が購入日から90日以内に破損、盗難などにより損害をこうむった場合に補償するショッピング保険も付帯しています。

以上、VIASOカードの特徴とメリットについて解説しました。年会費の無料性、高いポイント還元率、充実した付帯保険と、VIASOカードは多くのメリットを持つクレジットカードです。

VIASOカードのおすすめポイント

- 年会費が無料

- ポイントが自動でキャッシュバックされるため、ポイント期限切れの心配がない

- ショッピング保険も付帯している

ファミマTカードの特徴とメリット

ファミマTカードは、利便性と経済性を兼ね備えたクレジットカードです。このカードの最大の特徴は、ファミリーマートでの購入時にTポイントがどんどん貯まることです。

年会費

ファミマTカードの大きな特徴の一つが、その高いポイント還元率です。ファミリーマートでの利用時には、200円(税込)につき最大4ポイントが貯まります。また、JCB加盟店での利用時には、200円(税込)につき1ポイントが貯まります。これらのポイントは、「1ポイント=1円」として、1ポイントから利用することができます。

付帯保険

ファミマTカードには、盗難保障やJCB海外お買い物保険が付帯しています。これらの保険は、カードを利用することで自動的に適用されるため、別途保険に加入する必要がありません。

ファミマTカードのおすすめポイント

- ファミリーマートをよく利用する方はお得にポイントを貯められる

- カードデザインが鮮やかでかわいらしい

- ポケットモールでお得にショッピングを楽しめる

クレジットカードの利用方法

大学生にとって、クレジットカードは新しい経験の一つとなるでしょう。しかし、正しい利用方法を知っていれば、クレジットカードは非常に便利なツールとなります。以下では、初めてのクレジットカード利用から支払い方法の選択まで、大学生が知っておくべき情報を詳しく解説します。

初めてのクレジットカード利用

クレジットカードを手に入れたら、まずはその利用方法をしっかりと理解することが大切です。初めての利用は少額から始め、カードの取り扱いや支払いの流れを覚えることがおすすめです。

初回利用時の注意点

- 利用限度額の確認: カードには利用限度額が設定されています。これを超えると利用できなくなるため、常に確認しておくことが大切です。

- サインの一致: カード裏面のサインは、利用時のサインと一致している必要があります。不正利用を防ぐため、サインはしっかりと記入しましょう。

- レシートの保管: 購入時のレシートは、後で確認するために保管しておくことをおすすめします。

クレジットカードの安全な取り扱い方法

カードの紛失や盗難は大きなトラブルの原因となります。以下の方法で、カードの安全な取り扱いを心がけましょう。

- カードの所持: カードは常に自分の身近な場所に保管し、他人に貸し出すことは避けるようにしましょう。

- PINコードの管理: PINコードは他人に知られることなく、安全な場所にメモしておくことが大切です。

- 不正利用の確認: 定期的に取引明細を確認し、不正な利用がないかチェックしましょう。

支払い方法の選択

クレジットカードの支払い方法は、一括払い、分割払い、リボルビング払いなどがあります。それぞれの特徴を理解し、自分の生活スタイルや経済状況に合わせて選択することが重要です。

一括払いと分割払いの違い

一括払いは、購入した商品やサービスの代金を一度に全額支払う方法です。利息がかからないため、経済的にはお得です。一方、分割払いは、代金を分割して何回かに分けて支払う方法です。大きな買い物をした際などに便利ですが、利息がかかる場合が多いため、総額が高くなることがあります。

リボルビング払いのメリットとデメリット

リボルビング払いは、毎月の支払い額を一定に保ちながら、残高を返済していく方法です。メリットとしては、支払い額を自分の予算に合わせて調整できる点が挙げられます。しかし、利息が高くなることがあるため、長期間の利用は避けることがおすすめです。

クレジットカードのメリットとデメリット

クレジットカードは、現代の生活において非常に便利なツールとして利用されています。特に大学生にとって、初めての経済的な自由を手に入れる手段として、クレジットカードは魅力的です。しかし、その利用にはメリットとデメリットが存在します。以下で、大学生が知っておくべきクレジットカードのメリットとデメリットを詳しく解説します。

大学生にとってのメリット

大学生の生活は、新しい経験やチャレンジが溢れています。その中で、クレジットカードは多くのメリットを提供してくれます。

- 購入時の割引やキャッシュバック: 多くのクレジットカードは、特定のショップやオンラインストアでの購入時に割引やキャッシュバックを提供しています。これにより、学生の限られた予算の中でも、より多くの商品やサービスを手に入れることができます。

- 緊急時の資金調達: 急な出費や旅行、学費の支払いなど、緊急時の資金が必要な場合、クレジットカードは大変便利です。即座に資金を調達することができるため、生活のサポートとして頼りになります。

デメリットと注意点

しかし、クレジットカードの利用には注意が必要です。適切な管理や利用を怠ると、以下のようなデメリットやリスクが生じる可能性があります。

- 利用限度額を超えるリスク: クレジットカードには利用限度額が設定されています。この額を超えてしまうと、カードが利用できなくなるだけでなく、過払い金が発生する可能性もあります。特に大学生は、初めての経済的な自由を手に入れるため、使いすぎてしまうリスクが高まります。

- 過度な利用による借金のリスク: クレジットカードは、実際の現金を持っていなくても購入ができるため、過度な利用が続くと、返済が困難な借金を抱えるリスクがあります。特に学生時代に大きな借金を抱えると、卒業後の生活や就職活動にも影響を及ぼす可能性があります。

クレジットカードの安全な利用方法

クレジットカードは便利なツールでありながら、不正利用や情報漏洩のリスクも伴います。特に大学生は初めてのカード利用となることが多いため、安全な利用方法を知っておくことが重要です。以下では、カード情報の保護から不正利用の防止まで、大学生が知っておくべき安全な利用方法を詳しく解説します。

カード情報の保護

クレジットカードの情報は、不正利用のリスクを避けるため、常に厳重に保護する必要があります。

- カードの裏面のサイン: カードを受け取ったら、まず裏面にサインをしましょう。これにより、不正利用を防ぐことができます。

- カード情報の共有を避ける: カードの番号や有効期限、セキュリティコードなどの情報は、第三者と共有しないようにしましょう。

- カードの物理的保護: カードは財布の中や専用のカードケースに保管し、常に紛失や盗難のリスクを低減させるよう心がけましょう。

カードの紛失や盗難時の対応

カードの紛失や盗難に遭った場合、迅速な対応が求められます。

- 即時の届け出: カード会社にすぐに連絡し、カードを停止させましょう。

- 警察への届け出: 盗難の場合は、警察にも届け出ることが必要です。

- 取引明細の確認: 不正利用がないか、定期的に取引明細を確認しましょう。

オンラインでの安全な取引方法

オンラインショッピングは便利ですが、セキュリティのリスクも伴います。

- セキュアなサイトの利用: URLが「https」で始まるサイトは、通信が暗号化されているため安全です。

- 公共のWi-Fiの利用を避ける: 公共のWi-Fiはセキュリティが低いため、オンラインショッピングやカード情報の入力は避けましょう。

不正利用の防止

不正利用を防ぐためには、日常的な注意が必要です。

- PINコードの管理: PINコードは他人に知られないよう、安全な場所に保管しましょう。

- 定期的な取引明細の確認: 不正な取引がないか、定期的に確認することが大切です。

不正利用のサインとは?

不正利用のサインには、以下のようなものがあります。

- 知らない取引の発生: 取引明細に知らない取引がある場合、不正利用の可能性が高いです。

- カードの利用限度額の変動: 急に利用限度額が減少した場合、不正利用が疑われます。

不正利用が発覚した場合の対応方法

不正利用が発覚した場合の対応方法は以下の通りです。

- カード会社への連絡: すぐにカード会社に連絡し、カードを停止させましょう。

- 不正取引の詳細の確認: どのような取引が行われたのか、詳細をカード会社から確認しましょう。

- 警察への届け出: 不正利用が確定した場合、警察に届け出ることが必要です。

クレジットカードの選び方のポイント

クレジットカードは、生活の中で非常に便利なツールとして利用されています。特に大学生にとっては、初めての経済的自由を手に入れる手段として魅力的です。しかし、多種多様なカードが存在する中で、どのカードを選ぶべきか迷うことも多いでしょう。以下では、大学生がクレジットカードを選ぶ際のポイントを詳しく解説します。

年会費や利息率の比較

クレジットカードを選ぶ際の最も基本的なポイントは、年会費や利息率の比較です。これらのコストは、カードの利用に直接関わるため、しっかりと比較検討することが重要です。

- 年会費: 多くのカードは初年度無料となっていますが、2年目以降の年会費を確認しましょう。特に学生には、年会費無料のカードがおすすめです。

- 利息率: カードの利息率は、分割払いやリボルビング払いを利用する際に重要となります。低利息のカードを選ぶことで、返済の負担を軽減することができます。

年会費無料のカードの選び方

年会費無料のカードは、特に学生にとって魅力的です。しかし、年会費無料のカードでも、その他の条件や特典をしっかりと確認することが大切です。

- 付帯保険や特典: 年会費無料のカードでも、旅行保険やショッピング保険などの付帯保険がついているカードもあります。

- ポイント還元率: カードの利用に応じてポイントが貯まるカードは、日常のショッピングや旅行などで大変便利です。

低利息カードのメリット

低利息のカードは、分割払いやリボルビング払いを利用する際の返済負担を軽減することができます。特に大きな買い物や緊急の出費が予想される場合、低利息のカードを持っていると安心です。

付帯保険や特典の活用

クレジットカードには、様々な付帯保険や特典がついています。これらの特典を上手く活用することで、カードの利用をより有効にすることができます。

- 旅行保険やショッピング保険の詳細: 旅行時の事故や怪我、ショッピング時の商品の破損や盗難など、様々なリスクから保護してくれる保険が多くのカードに付帯しています。

- ポイント還元やキャッシュバックの活用方法: カードの利用に応じてポイントが貯まるカードや、利用金額の一部がキャッシュバックされるカードは、日常のショッピングや旅行などで大変便利です。

まとめ

収入がない大学生でも、適切な準備と知識があればクレジットカードを持つことは可能です。自分のライフスタイルに合ったクレジットカードを選び、賢く利用しましょう。また、クレジットカードは便利なツールですが、使いすぎには注意が必要です。しっかりと自分の支払能力を考えて、利用するようにしましょう。